ຄຳແນະນໍາເພື່ອການຈ່າຍຄ່າຫຼັງການຂໍ

ບทຄວາມນີ້ເຊີນໃຫ້ຜູ້ທີ່ໄດ້ຮັບເງິນກູ້ ຮັບຂໍ້ແນະນໍາທີ່ປົກປ່ອງແລະປະຫວັດເພື່ອຈ່າຍເງິນຄ່າຍືມໃຫ້ສະອາດແລະມີແຜນທີ່ຊັດເຈນ. ພາຍໃນມີການອະທິບາຍເຖິງການຈັດງົດປະມານ (budgeting), ການຄ່າດອກເບ້ຍ (interest), ການຈ່າຍຄ່າ (repayment), ການຜ່ານການສະບັບເງິນຕ່າງໆ ແລະວິທີເພື່ອປ້ອງກັນຫຼັກຊັບດິບທີ່ອາດເກີດຂຶ້ນຫຼັງຂາຍ. ບົດຄວາມນີ້ເຫັນດ້ວຍມຸມມອງທັງດ້ານເງິນ, ກົດເກັ່ງ, ແລະວິທີປັບປຸງແຜນການເງິນຂອງທ່ານຫຼັງຈາກຂໍເງິນ.

ຫຼັງຈາກທີ່ທ່ານຂໍເງິນກູ້, ການຈ່າຍຄ່າຢ່າງມີລະບຽບແລະມີແຜນສະຫຼຸບແມ່ນສໍາຄັນ. ບໍ່ວ່າເປັນເງິນກູ້ຈ່າຍເງິນສ່ວນງານ, ການແກ້ໄຂຫຼັງການຂໍ, ຫຼືເງິນກູ້ສະເຫຼີມສົມ, ການເຂົ້າໃຈກົດຕົວຕ່າງໆ ເຊັ່ນ interest ແລະ repayment ຈະຊ່ວຍໃຫ້ທ່ານສາມາດຈັດການທາງການເງິນໄດ້ຢ່າງມີຄວາມຍືນຍົງ. ພາຍໃນບົດຄວາມນີ້ຈະອະທິບາຍຂັ້ນຕອນສຳຄັນ, ແນະນໍາວິທີຈັດງົດປະມານ, ວິທີຄຳນວນດອກເບ້ຍ, ແລະທີ່ມີຜູ້ໃຫ້ບໍລິການທີ່ທ່ານສາມາດພິຈາລະນາໃນລະດັບສາກົນ.

ກ່ອນຂອບ: ການຕົວຕວງ (eligibility)

ການຮັບຮອງວ່າທ່ານມີ eligibility ຕໍ່ການຂໍກູ້ມີຜົນກະທົບຕໍ່ວິທີຈ່າຍ. ຜູ້ສະເຫຼີມສ່ວນຫຼາຍຈະຕ້ອງສະແດງຜົນງານທາງການເງິນ, ປະຫວັດການເງິນ, ແລະຮູບແບບການຈ່າຍ. ກ່ອນຂໍ, ກວດສອບເອົາເອກະສານທີ່ຈໍາເປັນແລະປັບການຈັດການລາຍຮັບແຮງງານຫຼືລາຍຮັບເພີ່ມເຕີມ. ການຮັບຮອງຄວາມສາມາດຈ່າຍຄ່າຈະຊ່ວຍລົດຄວາມແຄງໃນຂັ້ນຕອນຕໍ່ມາ.

ການພິຈາລະນາອັດຕາດອກເບ້ຍ (interest)

ດອກເບ້ຍແມ່ນສ່ວນທີ່ມີຜົນຕໍ່ການຈ່າຍທັງໝົດ; ທ່ານຄວນເຂົ້າໃຈວ່າອັດຕາບໍ່ຄິດແນວໃດ (fixed ຫຼື variable) ແລະວ່າການຄຳນວນມີຜົນຕໍ່ກົດເງິນຍອດລວມຢ່າງໃດ. ການໃຊ້ calculator ເພື່ອຄຳນວນດອກເບ້ຍແລະຍອດຈ່າຍຕໍ່ເດືອນຈະຊ່ວຍໃຫ້ທ່ານເຫັນຮູບແບບການຈ່າຍຈິງ. ຄວນລອງຄຳນວນສອງຕົວແບບເພື່ອເປີດຄວາມເຂົ້າໃຈກ່ອນຕົກປະກັນຂໍ້ສັນຍາ.

ການຈ່າຍແບບມີແຜນ (repayment)

ການສະແນະນໍາໃນເຂດ repayment ຄວນມີການສະແກນຍອດເງິນ, ກໍ່ທັງການປະມານການຈ່າຍຕໍ່ເດືອນແລະການກຳນົດວັນທີ. ການສ້າງກຳນົດການຈ່າຍທີ່ສາມາດປົກປ່ອງສຳລັບລາຍຮັບຂອງທ່ານ ແລະລົດຜົນກະທົບຕໍ່ການເກັບເງິນ. ການຕັ້ງຄ່າສຳຮອງສຳລັບຄ່າຈຳເປັນ ເຊັ່ນ ຄ່າອາຫານ ພາສີ ແລະຄ່າຂອງຄອບຄົວ, ຈະເຮັດໃຫ້ການຈ່າຍຂອງທ່ານມີຄວາມຍືນຍົງ.

ການຈັດງົດປະມານ (budgeting) ແລະການຄວບຄຸມຫຼັກຊັບ

ການຈັດງົດປະມານກໍ່ຄືລາຍຮັບທີ່ຈໍາເປັນ ແລະການຕັດສິນໃຈກ່ອນໃຊ້ໃນສິ່ງທີ່ບໍ່ຈຳເປັນ. ກໍລະນີທີ່ມີຫຼັກຊັບໂຕ່ງການຈ່າຍ (collateral) ຫຼື unsecured ການວາງແຜນສ້າງການສະຫຼຸບອອກຈ່າຍນັ້ນຈະຕ້ອງຄ່ອຍໆ. ການຕັ້ງຈຸດປະສົງທີ່ຊັດເຈນກໍ່ຊ່ວຍໃຫ້ທ່ານມີແນວທາງປ້ອງກັນການດຳເນີນທີ່ອາດເກີດ debt ຫຼືຄວາມຍາກທີ່ຈະຈ່າຍໄດ້.

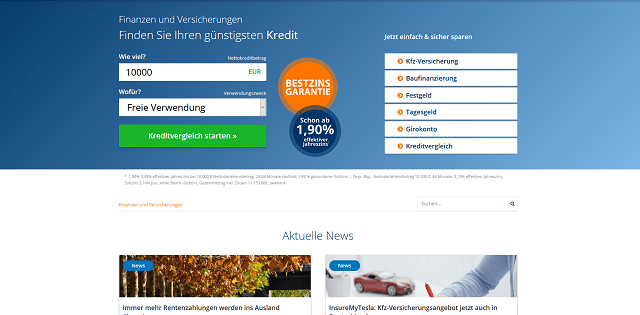

ການສະເຫຼີມຜູ້ໃຫ້ບໍລິການ (providers) ແລະປັດໄຂສຳຄັນ

ການເລືອກ provider ຄວນພິຈາລະນາຕາມຄຸນນະພາບ ແລະປະໂຫຍດທີ່ຕົວເອງຕ້ອງການ. ຕໍ່ໄປນີ້ແມ່ນຕົວຢ່າງບາງຜູ້ໃຫ້ບໍລິການທີ່ມີການດຳເນີນງານໃນລະດັບສາກົນ ແລະສະຫຼຸບຄຸນນະສົມບັດທີ່ສຳຄັນ:

| Provider Name | Services Offered | Key Features/Benefits |

|---|---|---|

| HSBC | Personal lending, lines of credit | Global bank, established underwriting processes |

| Tala | Mobile microloans in emerging markets | Fast application, mobile credit scoring |

| Kiva | Peer-to-peer microloans | Nonprofit platform, crowdfunding model |

| LendingClub | Online personal loans | Peer-to-peer marketplace, transparent terms |

| Local microfinance institutions | Small personal loans, community lending | Flexible eligibility, local presence |

ລາຄາ, ອັດຕາ ຫຼື ການປະເມີນຄ່າທາງການເງິນທີ່ກ່າຍຢູ່ໃນບົດຄວາມນີ້ອີກແມ່ນຈາກຂໍ້ມູນລ່າສຸດທີ່ມີ, ແຕ່ອາດຈະປ່ຽນແປງຕາມເວລາ. ກະລຸນາດໍາເນີນການຄົ້ນຄວ້າແບບແຈດໂຕຕົວເອງກ່ອນຕົກລົງກັບເງິນທາງເງິນ.

ການຄ້າຍຄວາມຍືນຍົງ: ການຈຳນວນ calculator ແລະແນວທາງຈັດ

ໃນການຈັດການຫຼັງຂໍ, ໃຊ້ເຄື່ອງມື calculator ເພື່ອຄຳນວນຜົນກ່ອນຈະຊ່ວຍທ່ານເຫັນວ່າຍອດທີ່ຕ້ອງຈ່າຍຈິງແມ່ນກີ່. ການສ້າງກົດຂັ້ນຕອນງ່າຍເຊັ່ນ ກໍ່ກັບການຕັ້ງຄ່າອັດຕາດອກເບ້ຍ, ກຳນົດໄລຍະເວລາການຈ່າຍ, ແລະສ້າງກົດຂັ້ນສຳຮອງສຳລັບສິ່ງສຳຄັນ. ການອັບເດດແຜນແລະການທົດສອບການຈ່າຍແບບຕ່າງໆຈະຊ່ວຍປ້ອງກັນບັນຫາທາງການເງິນໃນອນາຄົດ.

ສຸດທ້າຍ, ການຈ່າຍຄ່າຫຼັງຈາກການຂໍຕ້ອງການແຜນການທີ່ຊັດເຈນ, ການເຂົ້າໃຈເງື່ອນໄຂ interest ແລະ repayment, ແລະການເລືອກ provider ທີ່ເໝາະສົມ. ການຈັດງົດປະມານທີ່ດີ ແລະການຕັ້ງຈຸດປະສົງທາງເງິນຈະເຮັດໃຫ້ທ່ານຜ່ານຂັ້ນຕອນນີ້ໄດ້ໂດຍສັດຕິ.